وامهای فوری این روزها بازار داغی دارند؛ بازار غیررسمی و بدون ناظر. کاهش تسهیلاتدهی بانکها باعث شده مردم به راههای غیررسمی برای دریافت تسهیلات روی بیاورند؛ فضایی که راه را برای کلاهبرداری باز کرده است و مردم بیپناه را بیپناهتر.

دم در مترو پسر جوانی ایستاده که میبایست مشغول کاری مفید و ارزشساز باشد، اما تراکت پخش میکند. برای اینکه تراکتها زودتر تمام شود، بلکه پسر زودتر مشغول کار مفیدتری شود، تراکت را میگیرم. متن تراکت اما جالبتر است: «وام فوری، ۵۰ میلیون، بدون نیاز به پیشپرداخت، بدون نیاز به ضامن، فقط با سفته، در حداقل زمان ممکن» به همراه لیستی از شمارههای تلفن ثابت و تلفن همراه. این صحنه اگر روی پرده سینما نشان داده میشد سیاهنمایی بود، اما در یکی از معمولیترین و روشنترین روزهای سال اتفاق افتاد و نقاشی ترسناکی است از آوار اقتصاد ایران.

با توجه به تورمی که ما را در خودش غرق کرده، وام گرفتن به نظر تصمیم اقتصادی خوبی است. سایه تورم اعلامی حدود ۴۰ درصدی مردم را به سمت گرفتن وامهای گوناگون کشانده است. حالا اگر شرکتی باشد که تمام کارهای وام را بکند و ضامن و پیشپرداخت هم نخواهد که چه بهتر.

با یکی از شمارههای نوشتهشده تماس میگیریم. توضیح مختصر و مبهمی میدهد و میگوید مدارک لازم و شرایط را به شما پیامک میکنند. لیستی از مدارک معمول به همراه دو عدد سفته ۵۰میلیونی و سیمکارت و پرینت حساب بانکی با مهر بانک.

شرایط در اولین نگاه معمولی است. گویا شرکت «الف» از طرف شخص همه مدارک را در سامانه بانک رسالت بارگذاری میکند و بعد از تأییدیه مبلغ، وام را به فرد واگذار میکنند. دوباره تماس میگیریم؛ چون شرایط آنطور که توقع داریم، مشکوک نیست.

بعد از چندین سؤال ابعاد مختلفی از ماجرا مشخص میشود. یکی از سفتهها باید تا لحظه واریز وام پیش شرکت باشد تا تضمینی برای ادامه فرایند باشد. با افتخار اعلام میکنند که هیچ کارمزدی نمیگیرند و سفته با واریز وام به شما برگردانده میشود و بعد از آن شما با بانک طرف هستید و شرکت از پروسه کنار میکشد.

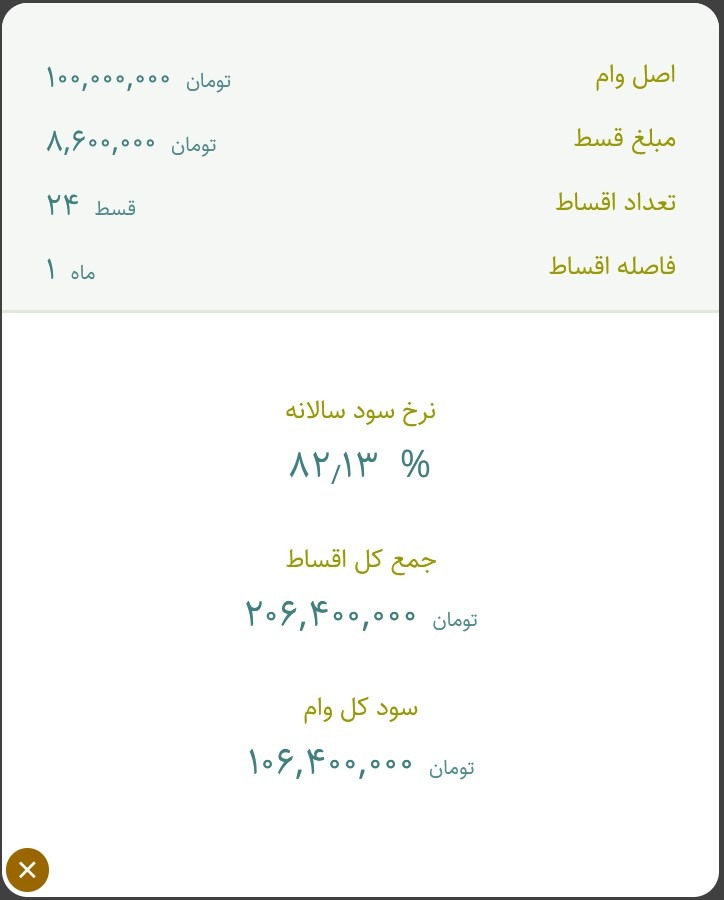

هنوز مشکوک نیست، نه؟ ولی جملات بعدی شما را شوکه خواهد کرد: «هر مقدار وامی که به شما تعلق بگیرد نصف میشود. نصف آن به حساب شما واریز میشود و نصف دیگر به حساب صاحبامتیاز وام.» با این حساب اگر شما درخواست وام ۱۰۰میلیونی بکنید قسط ماهیانهای که باید به مدت دو سال به بانک بدهید ۸.۶ میلیون تومان است. این یعنی فرد وامگیرنده وامی با سود سالیانه ۸۲.۱۳ درصد گرفته که رقمی دوبرابر تورم رسمی اعلامشده است.

در شرایطی که خود وامهای بانکها جای بحث دارد و بسیاری از اقتصاددانها و حوزویها تفاوتی بین این وامها و ربا قائل نیستند، افرادی در پوشش شرکت، در سطح جامعه و به صورت علنی وامهایی با سود ۸۲ درصد را تبلیغ میکنند.

خریدوفروش امتیاز وام

احتمالاً شما هم پیشنهاد خرید امتیاز وام به گوشتان خورده است. حتی افرادی که در بازار هستند معتقدند که وام گرفتن بهترین سرمایهگذاری است. در این میان اسم بانک قرضالحسنه رسالت خیلی شنیده میشود. سریع وام میدهند و کم سود میگیرند. بانک رسالت در طرح «وام فوری بانک رسالت» تا سقف ۲۰۰ میلیون تومان به افرادی که در این بانک حساب و گردش حساب خوبی دارند وام میدهد و خیلی از افرادی که واجد دریافت وام هستند امتیاز وام خود را به افراد دیگری منتقل میکنند.

در این بین قراردادهایی بسته میشود که عملاً کلاهبرداری است و سواستفاده از امتیازی است که از طریق این بانک کسب میکنند. کلاهبرداری در خریدوفروش وام به سه شکل عمده انجام میشود: ۱- اول اینکه اصلاً وامی وجود ندارد. ۲- وام هست، اما بخش زیادی از آن را فروشنده دریافت میکند و تضامین عجیبوغریبی میگیرد. ۳- گزینه بعدی انتقال امتیاز است که فقط یکسری از وامها قابل انتقالاند.

در موردی که ما بررسی میکنیم، گزینه دوم و سوم با هم ترکیب شدهاند و فردی که صاحبامتیاز وام است (به احتمال زیاد صاحب شرکت) از دو طریق سود میکند؛ هم قسمتی از پول را میگیرد و هم قسط نمیدهد. به این شکل صاحبامتیاز وام ماهیانه حدود ۱۱ میلیون سود میکند؛ مبلغی که حتی در مخیله رباخواران هم نمیگنجد.

مجوز دارند یا ندارند، مساله این است

تمام این اتفاقات زیر سایه یک اسم رخ میدهد. شرکت «الف» با اعتمادبهنفس کامل خود را معرفی میکند، آدرس شرکت را که در یکی از مجتمعهای غرب تهران است، ارسال میکند. در پاسخگویی لحظهای تعلل نمیکنند و صداهایی که از پشت تلفن میشنویم نشاندهنده این است که شرکت شلوغی هم هست.

گرفتن وام از بانک همیشه گزینه ارزشمندی بوده، ولی وقتی تبدیل به مسیر درآمدی شود نشان از اقتصادی مشکلدار دارد. مهدی رادان، کارشناس بازار سرمایه میگوید: «هرجا که اقتصاد غیررسمی بزرگ میشود، یعنی یک جای کار اقتصاد رسمی میلنگد و این باعث میشود مردم به سمت نظام اقتصادی غیررسمی تمایل پیدا کنند. دشواری تأمین مالی بانکها و از رونق افتادن کسبوکارها مهمترین دلیل رونق گرفتن وامهای اینچنینی است؛ در صورتی که اگر نرخ بهره بانکها بر مبنای اصول بازار آزاد و متناسب با تورم تعیین میشد، فرصتی پیش نمیآمد تا خارج از بازار آزاد اقدام شود.»

ولی سؤال اصلی این است که نظارت بر بازار انتقال وام و شرکتهایی که کارهای مالی میکنند بر عهده چه کسی است؟ این اتفاق در بستر یک حرکت قانونی رخ میدهد که همان انتقال امتیاز وام است. البته که بانک وامدهنده نمیتواند پیگیر روش خرج شدن تکتک وامها باشد، اما به احتمال زیاد میتوان الگوی تکراری شرکتهای اینچنینی را پیدا کرد و از طرفی این اتفاقات در حالی زیر پوست شهر رخ میدهد که اکنون بسیاری از شرکتهای لندکی که به صورت شفاف و روشن در حال ارائه خدمات هستند زیر فشار رگولاتوری قرار دارند.